¿Quién y donde invierte en Energía?

En nuestra continua exploración sobre las inversiones en el sector energético, nos adentramos nuevamente en mundo de las corporaciones energéticas y sus apuestas en startups. En esta edición, dirigimos nuestra atención hacia el cierre del año 2023, examinando detenidamente la evolución de la actividad inversora hasta la fecha “YTD” – Year To Date. Nos sumergiremos en la tendencia histórica de la inversión, los cambios significativos en los volúmenes de inversión y los destacados nichos que han captado la atención de estas grandes corporaciones energéticas.

Cierre del año (YTD) 2023

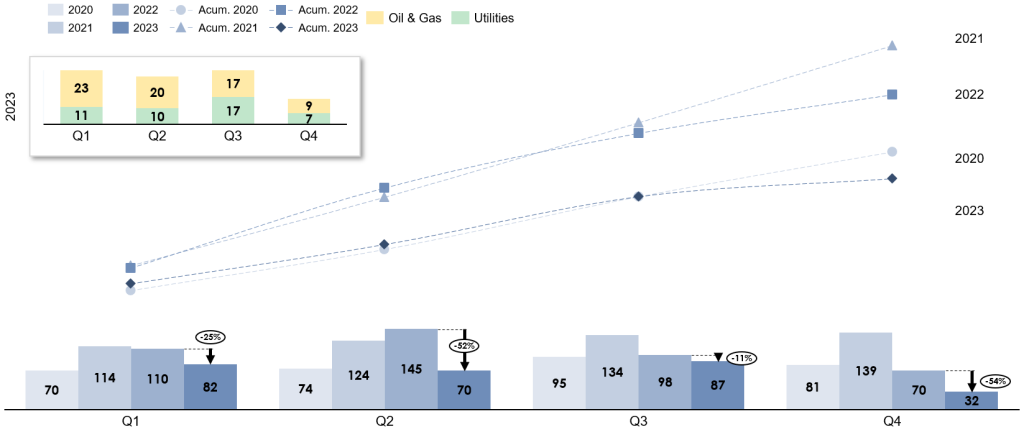

Al finalizar el año 2023, es crucial reflexionar sobre los números y tendencias que han moldeado el panorama de las inversiones corporativas en el sector energético. Durante este período, se han registrado un total de 271 nuevas startups emergiendo en el contexto de la energía, incluyendo tanto aquellas enfocadas en Oil and Gas como en Utilities. Esta continua pero moderada actividad inversora es un indicativo claro del continuo dinamismo y la creciente actividad en el ecosistema empresarial del sector, desafiando las percepciones de un mercado en desaceleración. En particular, el incremento en el número de startups dentro de los macrosectores de Oil and Gas y Utilities, desde 34 hasta 114 en el transcurso del año, subraya la persistente innovación y el interés por parte de los actores clave en la industria por diversificar sus carteras y explorar nuevas oportunidades.

Ilustración 1: Acumulado de las inversiones de los últimos años de los principales macrosectores (Big Tech, principales Energy VCs y las corporaciones energéticas de Oil&Gas y Utilities).

Sin embargo, en contraposición al mensaje esperanzador mencionado, al igual que se observó en los primeros nueve meses de 2023 en comparación con los mismos períodos de años anteriores, reiterativamente, se hace evidente una notable desaceleración en la inversión. En 2023, el acumulado hasta septiembre muestra un total de 239 inversiones, mientras que en el mismo período de 2022 se registraron 355, marcando una disminución significativa del 33% en el número de inversiones. Esta caída, aunque menos pronunciada en comparación con el año anterior, sugiere una tendencia a la moderación en las inversiones del sector energético. Sin embargo, vale la pena destacar que, a pesar de la disminución, el tercer trimestre de 2023 mostró un aumento del 12% en comparación con el mismo período en 2022, que desafortunadamente no se mantuvo durante el último cuatrimestre.

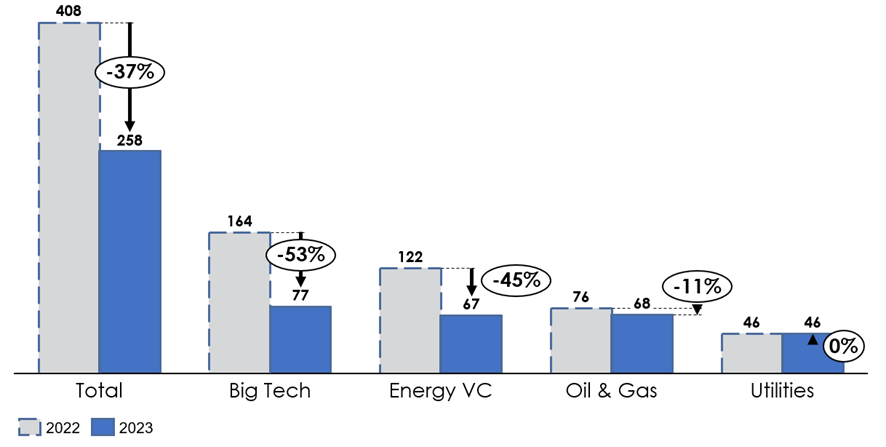

Al analizar las cifras acumuladas de inversión en 2022 y 2023, observamos una historia de cambio significativo en el panorama de la inversión energética. Cuantitativamente, observamos una reducción del 46% en el total de inversiones en 2023 en comparación con el año anterior. Esta disminución afectó a todos los macrosectores, siendo Big Tech y Energy VC los más afectados con caídas del 71% y 52%, respectivamente.

No obstante, gracias a la ilustración 2 podemos observar que los culpables de dicha desinversión en startups han sido las Energy VCs y Big Techs, las compañías de Oil and Gas y Utilities se han mantenido en línea con su filosofía inversora. Los sectores de Oil & Gas y Utilities mostraron una caída menos pronunciada indicando una mayor resiliencia en medio de la incertidumbre económica y geopolítica.

Estas tendencias cuantitativas sugieren que las grandes corporaciones energéticas están reevaluando sus estrategias de inversión en un entorno en constante cambio. La reducción en las inversiones de Big Tech y Energy VC puede indicar un redireccionamiento de sus intereses hacia otros sectores o una mayor cautela en el contexto actual. Por otro lado, la resistencia del sector de Oil & Gas puede atribuirse a su continua apuesta por la inversión y la colaboración en el ecosistema de innovación abierta, demostrando su compromiso con los objetivos de descarbonización y transición energética. Estos insights cualitativos refuerzan la idea de que, a pesar de la desaceleración, las corporaciones energéticas buscan estrategias innovadoras para mantenerse activas en el mercado y avanzar hacia una energía más sostenible.

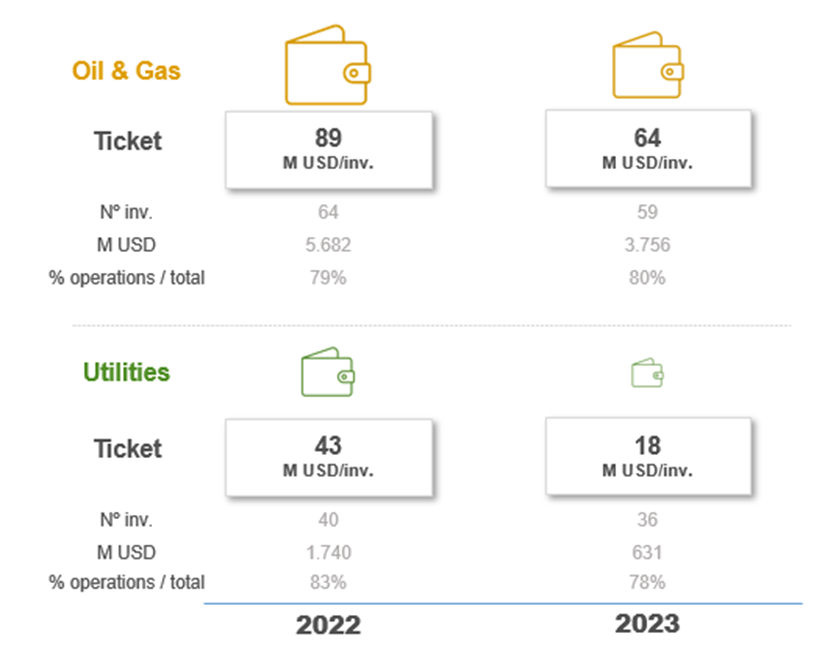

Mientras continuamos explorando el panorama cambiante de la inversión en el sector energético, podemos observar una disminución en las inversiones de Oil & Gas & Utilities al analizar el ticket promedio en la inversión, señalando un patrón notable. Como se mencionaba en la versión anterior, hemos observado una marcada disminución en el ticket promedio en el sector de Oil and Gas, que cayó a 20 M USD frente a 2022. En línea con el análisis de la última release, el ticket promedio ha mantenido su tendencia a la baja, alcanzando los 25 M USD, lo que sugiere una persistente prudencia en las inversiones dentro de este sector. Esta reducción podría atribuirse a una mayor selectividad por parte de los inversores, optando por apoyar proyectos más prometedores, pero de menor escala.

Por otro lado, en el caso de Utilities, el ticket promedio también ha experimentado una disminución considerable. Como se mencionaba en la versión anterior, el ticket promedio se redujo a 35 M USD, mostrando una caída significativa en comparación con las 40 inversiones registradas en 2022. Esta marcada reducción puede indicar una mayor preferencia por parte de los inversores hacia inversiones más focalizadas en tecnologías específicas o modelos de negocio innovadores dentro del sector de Utilities.

Al analizar estas cifras, es evidente que el sector energético está adoptando un enfoque más cauteloso y selectivo en sus estrategias de inversión. La tendencia hacia la disminución del ticket promedio en Oil and Gas y Utilities sugiere una preferencia por inversiones más pequeñas y ágiles, posiblemente como respuesta a la incertidumbre económica y las fluctuaciones del mercado. Esta adaptación estratégica refleja la continua búsqueda de eficiencia y rentabilidad por parte de los inversores en un entorno en constante cambio.

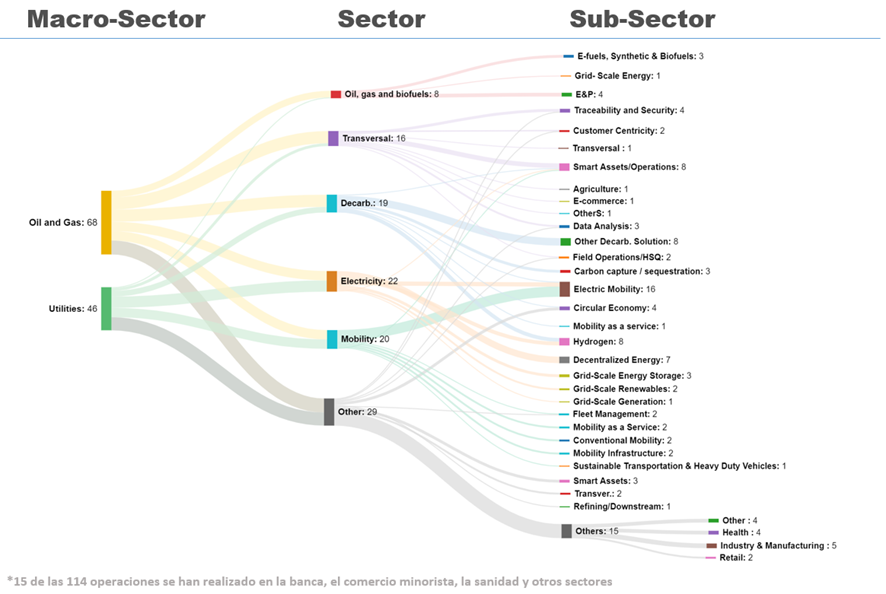

Ámbitos de inversión

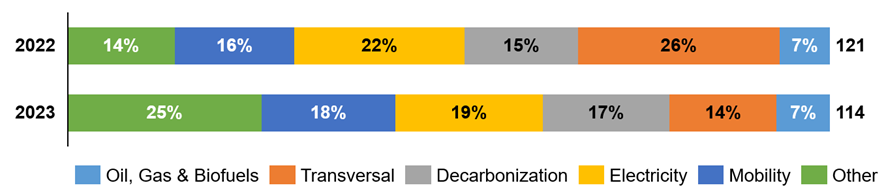

Al cerrar el análisis de las inversiones en los macrosectores de Oil and Gas y Utilities para el año 2022 y 2023, se destaca una estabilidad relativa en la distribución de inversiones dentro de estos ámbitos al finalizar el año. Durante este período, hemos observado una tendencia constante en la asignación de recursos por parte de las corporaciones energéticas, con un cambio en la variación que se ha mantenido en un rango de aproximadamente un 10%. Aunque se han registrado algunos cambios notables en la distribución de inversiones, como el aumento en la categoría «Other» y la disminución en la categoría «Transversal», la estructura general de inversión ha permanecido dentro de este margen de variación. Este patrón sugiere una continuidad en la estrategia de inversión de las corporaciones a lo largo del año, con un enfoque equilibrado en diversos aspectos del sector energético, desde la exploración y producción de petróleo hasta la innovación en tecnologías de descarbonización y movilidad sostenible.

En línea con la comparación de la representatividad por sector, se representa de forma gráfica detallada los nichos de inversión de 2023:

Con la entrada de nuevas inversiones durante los últimos meses, el panorama de inversión ha experimentado una marcada diversificación como veníamos observando en los últimos análisis del año, reflejando un creciente interés en diversas soluciones innovadoras como estrategia para contrarrestar la actual desaceleración. Destacan, en particular, los sectores clave que han visto un notable aumento en la actividad de inversión: Electricidad, Transversal y Descarbonización, subrayando así la urgencia y relevancia de la transición hacia fuentes de energía más sostenibles. En cuanto a los subsectores, Electric Mobility y Smart Assets han continuado liderando el camino con incrementos notables en la inversión. No obstante, el subsector de Conventional Mobility, que mostraba una tendencia al alza a principios de año, ha experimentado una estabilización en el número de inversiones durante el último período analizado. Además, es digno de destacar el progreso significativo en soluciones relacionadas con el hidrógeno verde, combustibles sintéticos y biocombustibles, lo que indica un compromiso constante con la exploración de tecnologías sostenibles en el sector energético. En este contexto a continuación detallamos startups interesantes por sector:

Movilidad Eléctrica:

- Ampersand: impulsa y alimenta la movilidad eléctrica de mercado masivo al suministrar la red de intercambio de baterías y el sistema operativo. La empresa hace que la movilidad sostenible sea rápidamente accesible y asequible para los mercados en desarrollo, con el objetivo de mejorar los medios de vida y el medio ambiente. A partir de enero de 2024, 2000 clientes de Ampersand están cubriendo 1.5 millones de kilómetros semanales en Nairobi y Kigali, demostrando así el impacto positivo y la adopción significativa de su enfoque de movilidad eléctrica.

- Prisma Photonics: se encarga de mantener en funcionamiento infraestructuras críticas a gran escala mediante la provisión de soluciones de detección de fibra óptica. Fundada en 2017 por un equipo de emprendedores con experiencia en láseres, fibra óptica, algoritmos y aprendizaje automático, la empresa combina el talento proveniente del mundo de la física y los láseres con la experiencia en algoritmos y aprendizaje automático. Actualmente, la empresa se encuentra en la etapa de despliegue comercial, ofreciendo soluciones innovadoras para garantizar la fiabilidad y seguridad de las infraestructuras críticas.

Hidrógeno:

- Modern Hydrogen: Modern Hydrogen está en la vanguardia de una revolución en la energía limpia. Su enfoque en la pirólisis del metano, un proceso innovador que degrada térmicamente el metano a altas temperaturas sin oxígeno, es fundamental para nuestro futuro con bajos niveles de CO₂. Esta tecnología tiene el potencial de transformar la forma en que generamos calor y electricidad. Al optimizarla para minimizar las emisiones, Modern Hydrogen ofrece una oportunidad única para producir energía limpia y económica a gran escala, allanando el camino hacia un futuro más sostenible y con menor impacto ambiental.

Energía descentralizada:

- Omnidian: es una empresa que ofrece planes de protección integrales para inversiones en sistemas de energía solar residencial. Su enfoque abarca tanto a propietarios individuales de viviendas como a instituciones financieras, como fondos y propietarios de terceros, que gestionan grandes carteras de activos solares residenciales. La garantía de rendimiento de por vida de la empresa incluye monitoreo en tiempo real, alertas de servicio proactivas y cobertura del 100% para hardware y software a través de una red nacional de profesionales de servicio de campo, así como una garantía del 100% en la energía o la compensación por pérdida de energía para los propietarios. La misión de la empresa es proteger y acelerar el capital invertido en la industria solar residencial. Omnidian cuenta con el respaldo del Programa SunShot del Departamento de Energía de EE. UU., que acelera el desarrollo de tecnologías solares altamente impactantes.

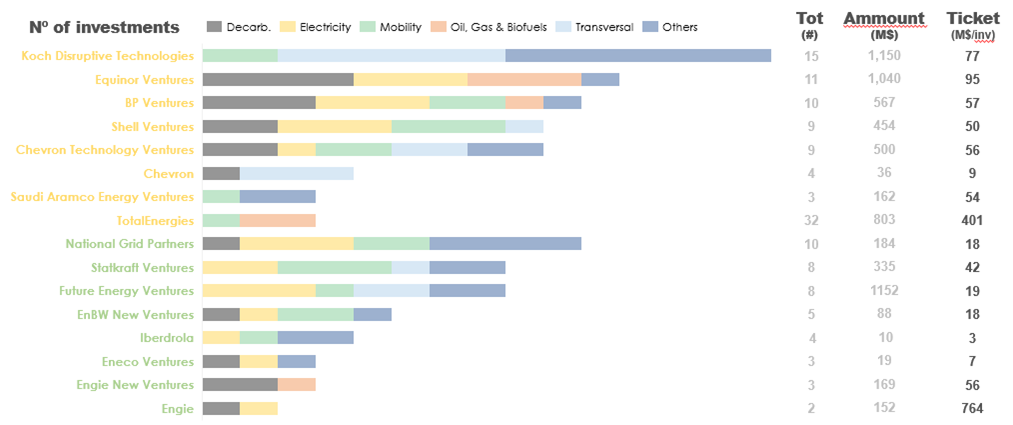

Ranking de quien invierte (portfolio)

Dentro de los Portfolios de cada actor en el transcurso del año se destacan principalmente:

- Diversificación de Inversiones: durante el año, las corporaciones energéticas han mostrado un claro interés en diversificar sus carteras de inversión en diversos sectores del mercado energético. Koch Disruptive Technologies lidera con un total de 15 inversiones, seguido de cerca por Shell Ventures con 12 inversiones, lo que refleja su compromiso con la exploración de áreas innovadoras. Destaca la incursión de Saudi Aramco Energy Ventures en el escenario de inversión, con especial atención en startups transversales como Smart Asset y Data Analysis. Sin embargo, BP Ventures no ha aumentado su número de inversiones durante las campañas de primavera y verano, lo que podría indicar una estrategia más selectiva en su enfoque de inversión.

- Disminución del Ticket Promedio: debido a esa pronunciada desaceleración económica, nuevamente se refuerza esa observación hacia un cambio en el enfoque de las inversiones hacia oportunidades de innovación más tempranas. Con un número de inversiones parecido al año pasado y montos de inversión más reducidos se considera que hay un cambio en la inversión refleja una estrategia de diversificación y exploración de nuevos mercados y tecnologías más incipientes dentro del sector energético.

- Estrategias Específicas de Inversión: Cada empresa ha demostrado tener estrategias específicas de inversión adaptadas a sus áreas de interés y dinámicas de mercado. Por ejemplo, Shell Ventures ha diversificado su cartera con inversiones en áreas como Electricidad, Movilidad y Descarbonización, mientras que National Grid Partners ha mostrado un enfoque más centrado en Electricidad y otros sectores relacionados. Estas estrategias reflejan el compromiso de las corporaciones energéticas con la innovación y la adaptación a las demandas cambiantes del mercado.

Tendencias tecnológicas emergentes.

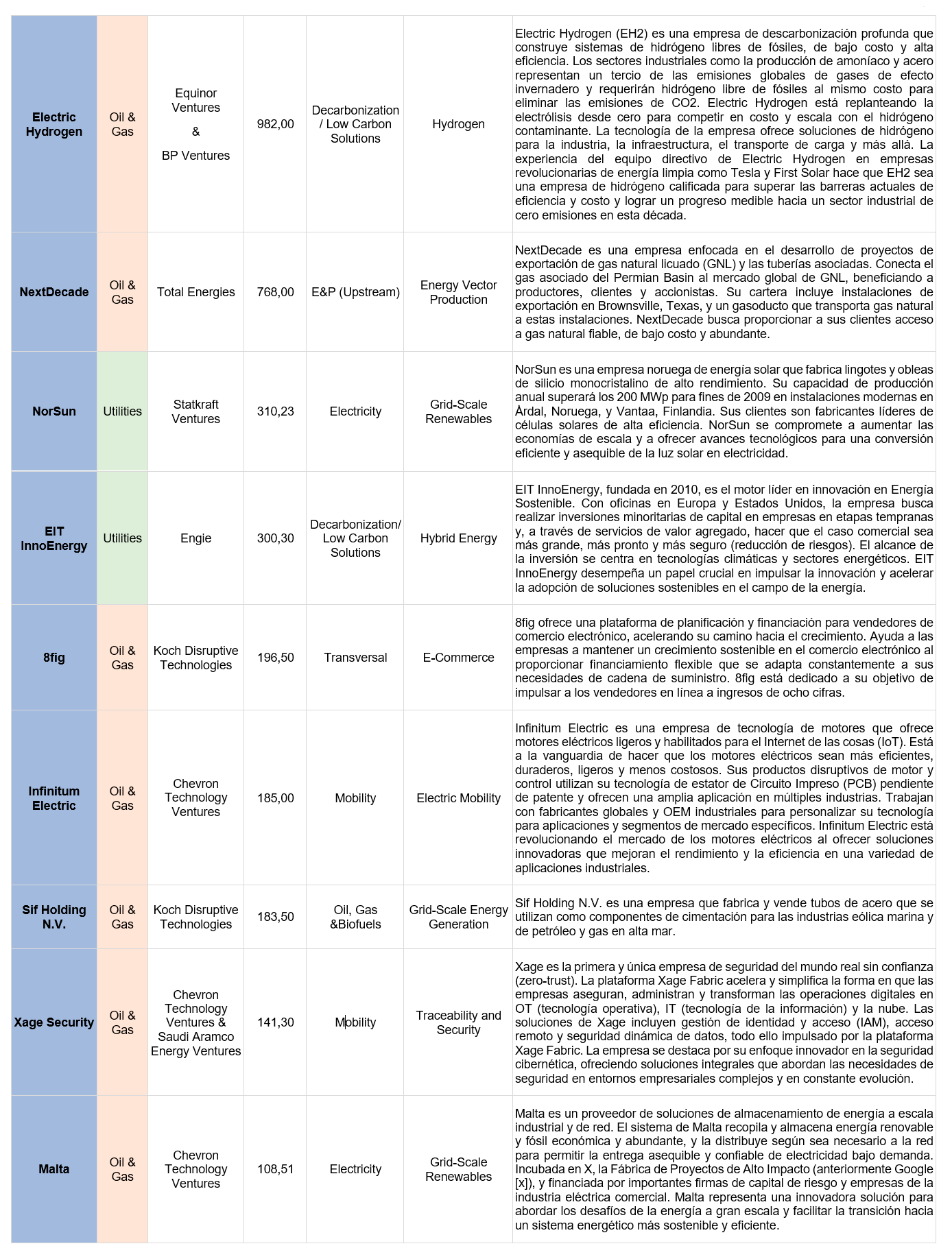

Y con el cierre de 2023, recogemos nuevamente las startups que han recibido mayor inversión en el último trimestre, ordenadas por tamaño. Para esta edición de cierre no se ha considerado únicamente las startups registradas el último cuatrimestre, si no, las startups con mayor cantidad invertida a lo largo del año sin tener en cuenta las que se expusieron en los últimos releases de la newsletter: Modern Hydrogen, Virta, Lithium de France, Flyability, Worlds, Green Li-ion, CHOOOSE, Volumez, HysiLabs, Ev.energy, KoBold Metals, Verdagy, Celestial AI, Kongsberg Digital, Eavor, ANYbotics, Percepto, Blue Smart Mobility, C-Capture, CYCLE.

En el escenario actual de inversión durante 2023, se ha evidenciado una marcada disminución debido a la incertidumbre económica y los conflictos geopolíticos. A pesar de este contexto desafiante, los inversores han mantenido su compromiso con estrategias de inversión en innovación abierta. Esta disminución ha sido contrarrestada por un redireccionamiento de capital hacia tecnologías con un alto potencial para reducir emisiones, como el hidrógeno verde y la captura, utilización y almacenamiento de carbono, lo que refleja un enfoque más selectivo en las inversiones.

Al finalizar el año 2023, es fundamental reflexionar sobre los números y tendencias que han delineado el panorama de las inversiones corporativas en el sector energético. Durante este período, hemos presenciado un notable aumento en el número de startups registradas, con un total de 271 nuevas empresas emergiendo en el contexto de la energía, abarcando tanto aquellas enfocadas en Oil and Gas como en Utilities. Esta expansión es un claro indicador del continuo dinamismo y la creciente actividad en el ecosistema empresarial del sector, desafiando las percepciones de un mercado en desaceleración.

Además, se ha observado un aumento significativo en la participación de inversores primerizos en tecnología climática, lo que indica un mayor interés en el sector a pesar de los desafíos del mercado. Este cambio se ha traducido en una mayor proporción de capital destinado a estas tecnologías a pesar de la disminución general en la inversión. La tendencia de acuerdos ha evolucionado de etapas iniciales a etapas intermedias, mostrando una mayor confianza en el potencial de desarrollo y crecimiento de estas innovaciones. Asimismo, estas tendencias han sido impulsadas por la emergencia de estrategias innovadoras en la transición energética, la amplificación de gemelos digitales para transparencia y automatización, la creación de activos inteligentes a través de la ingeniería integral, y una mayor dependencia y difusión de la inteligencia artificial.

Es evidente que la diversidad y adaptabilidad de las corporaciones energéticas se reflejan en sus estrategias de inversión. Algunos sectores muestran solidez en términos de compromiso con la transición energética, mientras que otros están experimentando un crecimiento en inversiones, destacando áreas clave de innovación. La evolución futura del panorama de inversiones energéticas en 2023 es una incógnita, pero estaremos atentos a los acontecimientos y los analizaremos en futuros artículos.

¡Manténganse informados para descubrir las últimas tendencias en inversiones energéticas en nuestro próximo release de Energy Pulse!

Michael Lawrie

Business Consulting Executive Manager

Pablo Álvarez

Business Consultant