¿Quién y donde invierte en Energía?

En línea con nuestros artículos de «¿Quién y dónde invierte en energía?», exploramos las inversiones realizadas por las grandes corporaciones energéticas, centrándonos en las inversiones en startups del sector. En este nuevo release, nos centraremos en cómo ha evolucionado la actividad inversora de las corporaciones energéticas a lo largo del 2023 hasta la fecha “YTD” – Year To Date. Analizaremos las inversiones de los tres primeros trimestres de 2023, la tendencia histórica de la inversión, los cambios en los volúmenes de inversión y los principales nichos de inversión.

Comparativa acumulado del año (YTD) 2023

Como se mencionaba en la pasada reléase de la newsletter, las comparaciones del primer semestre de 2023 con años anteriores revelan un marcado declive en la inversión. Y en este período, en línea con lo observado, comprobamos las grandes corporaciones energéticas han realizado un 44% menos de inversiones en comparación con 2022. Esta disminución se atribuye en gran parte al contexto geopolítico actual y la desaceleración económica, factores que han influido de manera significativa en los volúmenes de inversión.

Y efectivamente, a medida que avanzamos en el año 2023, las tendencias apuntan a una inversión más moderada debido a la incertidumbre económica y el contexto geopolítico actual. Además, el perfil bajo en fusiones y adquisiciones (M&A) en el sector financiero puede influir en la actividad inversora. Sin embargo, es importante destacar que una disminución en la inversión no implica que se haya detenido la apuesta por la innovación. De hecho, las corporaciones están explorando nuevas maneras de seguir fomentando la innovación en este entorno desafiante.

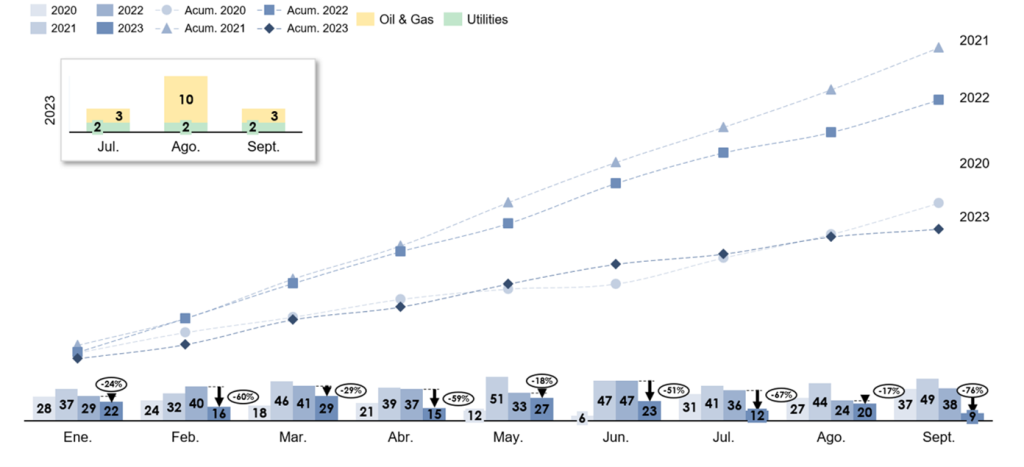

Ilustración 1: Acumulado de las inversiones de los últimos años de los principales macrosectores (Big Tech, principales Energy VCs y las corporaciones energéticas de Oil&Gas y Utilities).

Si observamos los datos acumulados de los primeros nueve meses de 2023 en comparación con los mismos períodos de años anteriores, se hace evidente una marcada desaceleración en la inversión. En 2023, el acumulado hasta septiembre muestra un total de 224 inversiones, mientras que en el mismo período de 2022 se registraron 376, marcando una disminución significativa, promediando una caída del 40% en el número de inversiones.

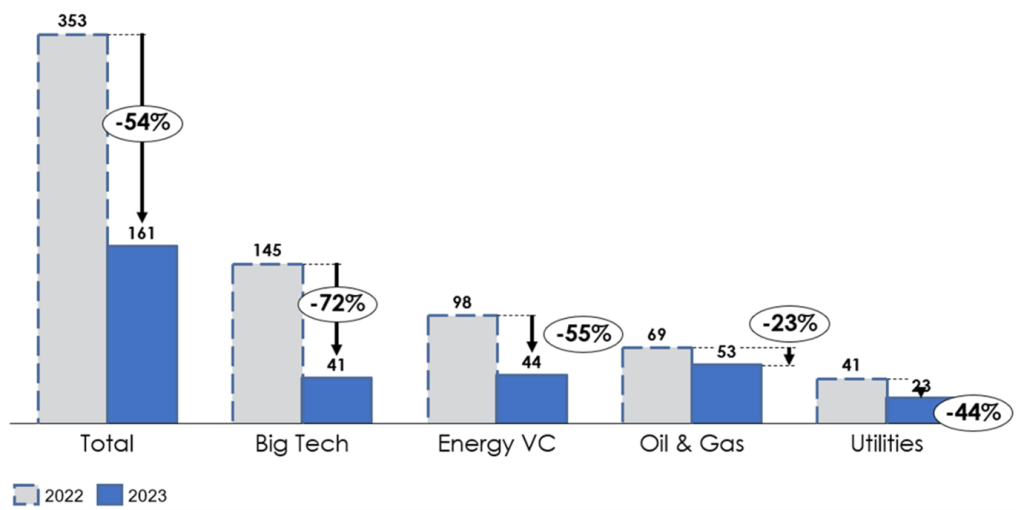

Las cifras acumuladas de inversión en 2022 y 2023 nos revelan una historia de cambio significativo en el panorama de la inversión energética. Cuantitativamente, observamos una marcada disminución del 54% en el total de inversiones en 2023 en comparación con el año anterior. Esta reducción impactó en todos los macrosectores, con Big Tech y Energy VC registrando caídas del 72% y 55%, respectivamente. Por otro lado, el sector de Oil & Gas y Utilities, a pesar de experimentar una disminución en inversiones, ha mostrado una mayor resiliencia, con una caída menos pronunciada.

Sugiriendo que las grandes corporaciones energéticas están reevaluando sus estrategias de inversión en un entorno en constante cambio. La reducción en las inversiones de Big Tech y Energy VC puede indicar un redireccionamiento de sus intereses hacia otros sectores o una mayor cautela en el contexto actual. Por otro lado, la resistencia del sector de Oil & Gas puede atribuirse a su continua apuesta por la inversión y la colaboración en el ecosistema de innovación abierta, demostrando su compromiso con los objetivos de descarbonización y transición energética. Estas tendencias cualitativas refuerzan la idea de que, a pesar de la desaceleración, las corporaciones energéticas buscan estrategias innovadoras para mantenerse activas en el mercado y avanzar hacia una energía más sostenible.

Ilustración 2: Acumulado de las inversiones 2023 de los principales macrosectores.

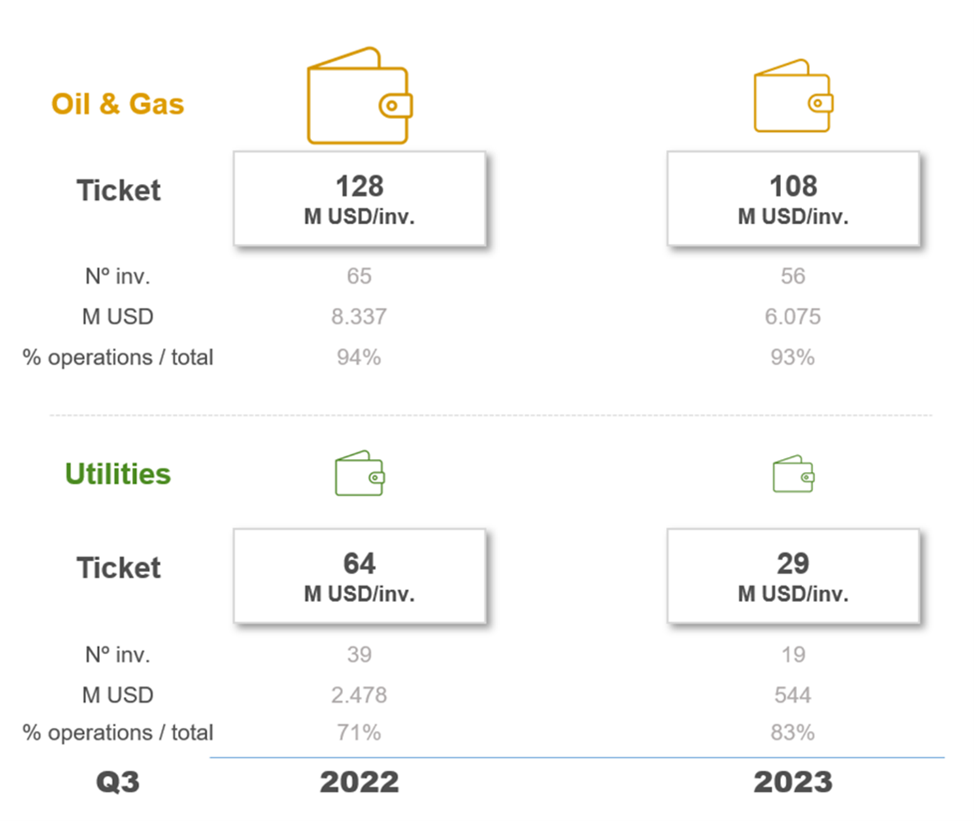

Mientras seguimos explorando el dinámico panorama de la inversión en el sector energético, podemos observar dicha tenacidad en las inversiones de Oil & Gas & Utilities al analizar el ticket promedio en la inversión, apuntando un patrón destacable. En la versión anterior de 2023, observamos una notable disminución en el ticket promedio en el sector de Oil and Gas, que cayó 29M€ frente a 2022. Sin embargo, en la nueva versión de 2023, el ticket promedio se ha recuperado en su proyección de los siguientes meses, alcanzando los 108M€. Esta recuperación podría reflejar un renovado interés y confianza en las inversiones en este sector, especialmente en series de inversión más pequeñas. Al mismo tiempo, la inclusión de los cinco meses adicionales revela una tendencia hacia la disminución de las adquisiciones y operaciones de gran envergadura en este sector. En el caso de Utilities, el ticket promedio también disminuyó a 31M€, y ahora, se redujo aún más a 29M€. Manteniendo las estrategias de inversión, el sector energético muestra un enfoque cada vez mayor en series de inversión más pequeñas (A, B, C…) en lugar de operaciones maduras de adquisición.

Ilustración 3: Comparación de carteras de los primeros meses de los últimos años (consideradas únicamente las inversiones con valor de inversión registrado). El % de operaciones / total refleja el porcentaje de inversiones que tenemos el valor de inversión registrada.

Ámbitos de inversión

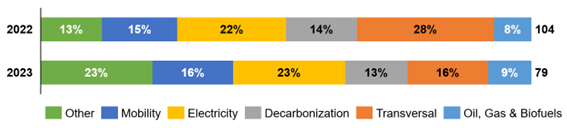

En cuanto a la distribución de inversiones en los macrosectores de Oil and Gas y Utilities durante 2022 y 2023, se observa que la representatividad de los sectores ha mantenido una relativa estabilidad en comparación con los datos que mostraron a comienzo de año. La horquilla de variación, considerando los nuevos meses de 2023, ha sido de aproximadamente más o menos un 10%. A pesar de algunos cambios notables en la asignación de inversiones, la estructura general de inversión en estos sectores ha permanecido dentro de este margen de variación, lo que indica una cierta continuidad en la estrategia de inversión de las corporaciones energéticas.

Ilustración 4: Comparación 2022 – 2023 de la representatividad de la inversión por sector.

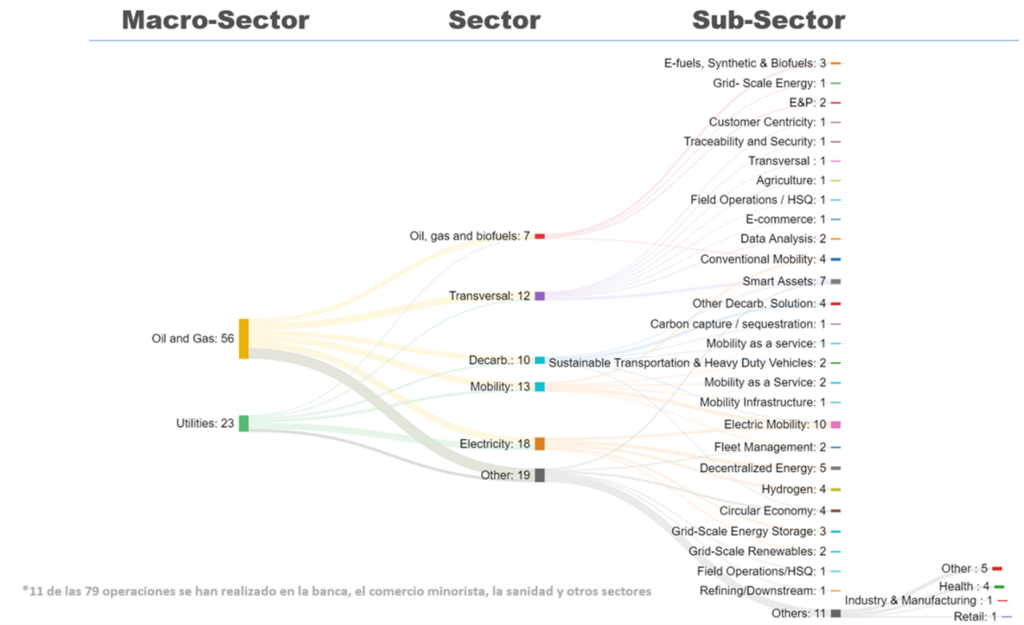

En línea con la comparación de la representatividad por sector, una vez más, se representa de forma gráfica detallada los nichos de inversión de 2023:

Ilustración 5: Distribución de la inversión de los primeros meses de 2023.

Con la incorporación de nuevas inversiones en los últimos meses, observamos una mayor diversificación en el panorama de inversión, indicando un creciente interés en diversas soluciones innovadoras por buscar esa posible estrategia de inversión y paliar la actual desaceleración. En particular, se ha producido un aumento considerable en sectores clave, como Electricidad (14 inversiones), Transversal (6 inversiones) y Descarbonización (6 inversiones), lo que refuerza la importancia de la transición hacia fuentes de energía más sostenibles. Entre los subsectores, Electric Mobility y Smart Assets han mantenido su liderazgo y han experimentado aumentos notables en inversiones. Sin embargo, el subsector de Conventional Mobility, que parecía tener una tendencia ascendente a principios de año, no ha mostrado un aumento significativo en inversiones en el último período analizado. Además, soluciones relacionadas con el hidrógeno verde y combustibles sintéticos y biocombustibles han presentado innovaciones interesantes, lo que demuestra un constante compromiso con la exploración de tecnologías sostenibles en el sector energético.Es este contexto a continuación detallamos startups interesantes por sector:

Movilidad Eléctrica:

- Service4Charger: Service4Charger es un equipo de especialistas en electromovilidad que ofrece soluciones integrales en infraestructura de carga para espacios públicos y privados. Basándose en datos y cifras, combinan creatividad y pasión para brindar servicios completos que abarcan desde asesoramiento especializado hasta la planificación, instalación, mantenimiento, servicio, operatividad y facturación de proyectos de carga. Su enfoque se centra en la artesanía para la nueva era, pensando hacia adelante, marcando la diferencia y ofreciendo un enfoque integral para las necesidades de carga de vehículos eléctricos.

- CELESTIAL AI: plataforma de tecnología de interconexión óptica para memoria y computación. Al combinar avances en fotónica, diseño de señales mixtas de alta velocidad y empaquetado, Photonic Fabric es la única plataforma de conectividad óptica que puede transmitir datos en cualquier punto del chip sin estar restringida por el frente del paquete. Esto permite que Photonic Fabric proporcione una cantidad de ancho de banda mayor con una potencia y latencia considerablemente más bajas que cualquier tecnología competidora, incluida la Óptica Coempaquetada (CPO).

Hidrógeno:

- VERDAGY: está innovando en la tecnología de electrólisis del agua para la producción a gran escala de hidrógeno verde. La solución líder en la industria de Verdagy logra tanto los costos de capital iniciales más bajos como la economía unitaria más baja para la producción. Verdagy opera instalaciones de laboratorio y plantas piloto en Moss Landing, California, para continuar desarrollando y expandiendo rápidamente la plataforma tecnológica.

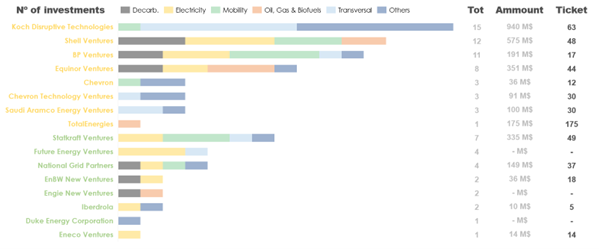

Ranking de quien invierte (portfolio)

Dentro de los Portfolios de cada actor en el transcurso del año se destacan principalmente:

- Diversificación de Inversiones: aumento en el número de inversiones por parte de las corporaciones energéticas, lo que sugiere un enfoque en la diversificación de oportunidades de inversión en varios sectores del mercado energético. Con Koch Disruptive Technologies liderando con un total de 15 inversiones, Shell Ventures le sigue experimentando un incremento notable, con un total de 12 inversiones, reflejando un claro interés en diversas áreas de innovación, como, Verdagy (Electricidad-Hidrogeno), Sppify (Decarb. Solution), entre otras. La presencia de Saudi Aramco Energy Ventures a mitad de año resalta su entrada en el escenario de inversión con startups de clase Transversal, concretamente, Smart Asset y Data Analysis. Por otro lado, BP Ventures no ha aumentado ese número de inversión durante las campañas de primavera y verano.

- Incremento del Ticket Promedio: En lugar de enfocarse en inversiones de mayor envergadura, se ha invertido en una mayor cantidad de inversiones de innovación más tempranas e incipientes, lo que ha resultado en un aumento tanto en el número de inversiones como en el monto total invertido.

- Estrategias Específicas de Inversión: Es importante destacar que el ticket promedio varía según la empresa y sus áreas de interés, lo que refleja estrategias específicas de inversión adaptadas a las dinámicas de mercado y las áreas prioritarias de innovación.

Ilustración 6: Principales inversores 2023 hasta la fecha.

Tendencias tecnológicas emergentes.

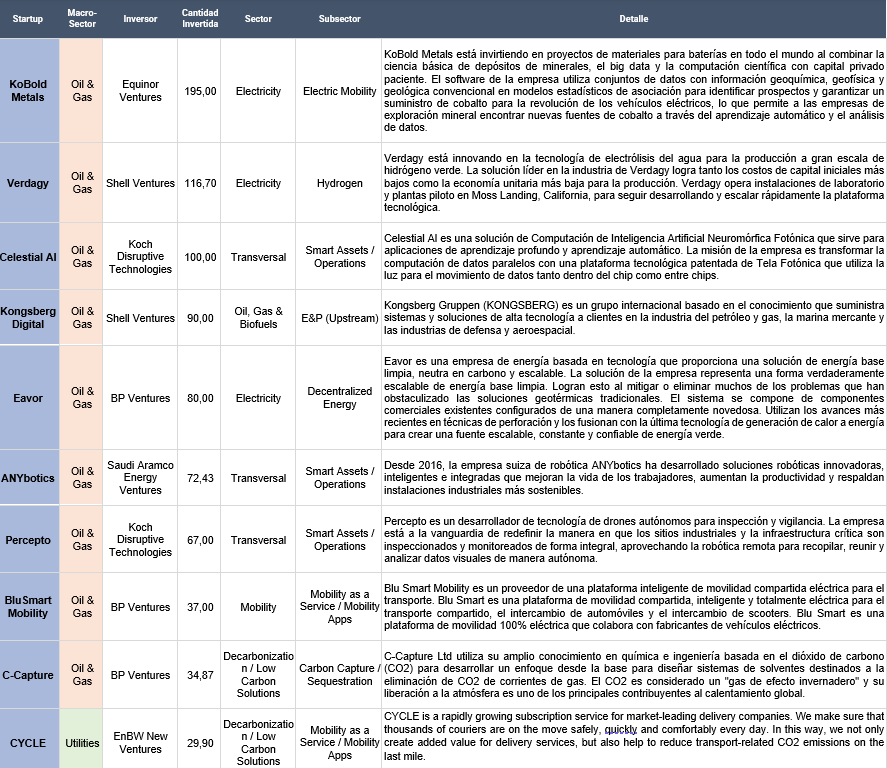

Nuevamente, destacamos las 10 startups que han recibido mayor inversión en el último trimestre, ordenadas por tamaño, para entender su relevancia en el panorama empresarial actual. Mencionar que no se han considerado las 10 principales de los meses del primer cuatrimestre ya que se expusieron en el último release de la newsletter: Modern Hydrogen, Virta, Lithium de France, Flyability, Worlds, Green Li-ion, CHOOOSE, Volumez, HysiLabs, Ev.energy.

En el panorama actual de inversión en tecnología climática durante 2023, se ha evidenciado una marcada disminución debido a la incertidumbre económica y los conflictos geopolíticos. A pesar de este contexto desafiante, los inversores han mantenido su compromiso con estrategias de inversión en innovación abierta. Esta disminución ha sido contrarrestada por un redireccionamiento de capital hacia tecnologías con un alto potencial para reducir emisiones, como el hidrógeno verde y la captura, utilización y almacenamiento de carbono, lo que refleja un enfoque más selectivo en las inversiones.

Además, se ha observado un aumento significativo en la participación de inversores primerizos en tecnología climática, lo que indica un mayor interés en el sector a pesar de los desafíos del mercado. Este cambio se ha traducido en una mayor proporción de capital destinado a estas tecnologías a pesar de la disminución general en la inversión. La tendencia de acuerdos ha evolucionado de etapas iniciales a etapas intermedias, mostrando una mayor confianza en el potencial de desarrollo y crecimiento de estas innovaciones. Asimismo, estas tendencias han sido impulsadas por la emergencia de estrategias innovadoras en la transición energética, la amplificación de gemelos digitales para transparencia y automatización, la creación de activos inteligentes a través de la ingeniería integral, y una mayor dependencia y difusión de la inteligencia artificial. Establecer una hoja de ruta para gestionar eficazmente el carbono y la generación de múltiples interrupciones que reforman los modelos operativos de TI han delineado un camino dinámico y desafiante en el entorno de inversión en tecnología climática.

Es evidente que la diversidad y adaptabilidad de las corporaciones energéticas se reflejan en sus estrategias de inversión. Algunos sectores muestran solidez en términos de compromiso con la transición energética, mientras que otros están experimentando un crecimiento en inversiones, destacando áreas clave de innovación. La evolución futura del panorama de inversiones energéticas en 2023 es una incógnita, pero estaremos atentos a los acontecimientos y los analizaremos en futuros artículos.

¡Manténganse informados para descubrir las últimas tendencias en inversiones energéticas en nuestro próximo release de Energy Pulse!

Michael Lawrie

Business Consulting Executive Manager

Pablo Álvarez

Business Consultant